在半个月的喧嚣之后,11月初2024年秋季的智能手机发新季步入了尾声。

除了华为Mate系列新品尚未亮出真容,小米、OPPO、vivo等各大主流品牌的2024旗舰新品,都已列队集齐。

而纵观市场,涨价的动作几乎成了所有智能手机厂商的共同选择。这一操作背后,既是厂商们对成本上浮的“被动”回应,也是诸位玩家不愿放弃新一轮用户换机窗口、想要抢占高端市场的主动选择。

亚马逊创始人贝佐斯曾说过:“(竞争对手的)利润就是我的机会。”

将中低价格段智能手机市场红利分食殆尽后,每个安卓阵营的局中人都想要在苹果所代表的更高价位段中,找一条出路。

抢芯片首发、造营销概念,为涨价铺垫

紧随高通、联发科两家移动处理器龙头企业公布新一代旗舰平台后发布新品,向来是智能手机市场的传统节目。

今年,联发科新品天玑9400首发花落10月14日发布的vivo X200及Pro系列;10月24日发布的OPPO Find X8及Pro系列手机同样搭载天玑9400。

高通阵营则在10月22日骁龙8至尊版发布会后,开启了密集的新品亮相节奏。

仅仅相隔一星期后的10月29日,小米15及Pro官宣首发搭载骁龙8至尊版亮相。在随后的6天之内,iQOO、荣耀、一加、真我轮番登场。

其中除了iQOO,涨价的情节不约而同发生在了所有品牌身上。

采用联发科新品的vivo X200及Pro全系起售价相比上代上浮了300元;OPPO Find X8起售价也上浮了200元,Pro则与上代持平。

而高通芯片阵营中,小米15相比前代起售价上涨最高,直涨500元,来到4499元;小米15 Pro则涨了300元。

其他搭载高通芯片的厂商也各有不等涨幅,如荣耀Magic 7相比前代起售价上浮了100元,但Pro系列维持了原定价。一加13相较前代涨了200元。真我则跳过了GT6 Pro序列,直接发布了3599元起售的真我GT7 Pro,相较GT 5 Pro也涨了200元。

主流厂商最新机型均已来到5000元级价格。在售价调涨的氛围之中,各家也在为抢夺用户心智各出奇招。

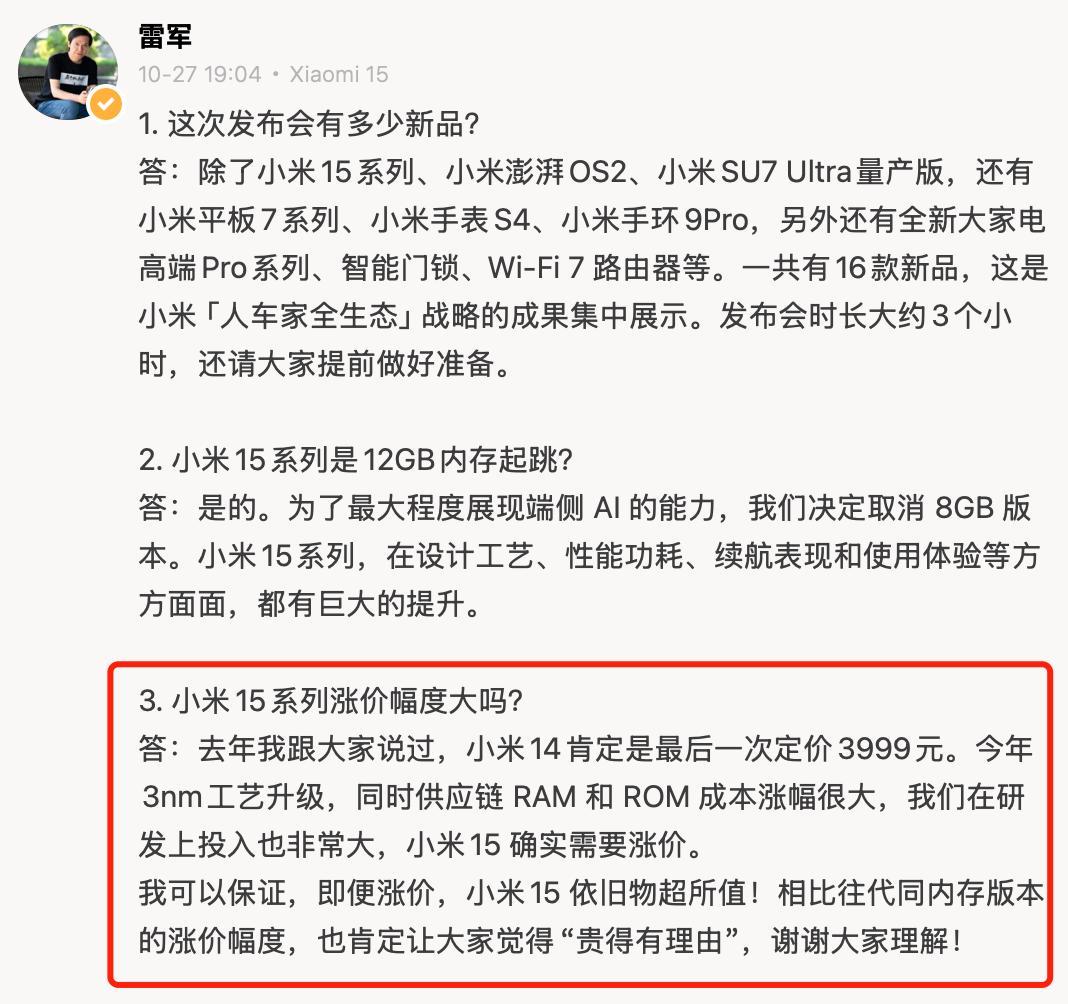

为了迎接历史最大涨幅的小米15,小米已经进行了为期一年的预告——早在去年同期的新机发布会上,小米创始人雷军就曾预告15系列的涨价计划,称“小米14将是最后一代3999元起售的数字旗舰”“希望能做出更好的手机,后续将不再卡这个价位段”。

作为行业领袖,雷军的发言引起了足够的关注,也给了消费者足够长的心理缓冲期。

其余企业同样在着力宣传各自在高端化功能上的差异化创新,如vivo X200主打影像效果,号称“专业影像旗舰”;荣耀Magic主打AI功能,号称“开启手机自动驾驶时代”;一加打出了“不分杯型”“样样超Pro”的宣传点……诸如此类。

涨价的芯片,趋大的内存

整齐划一的涨价动作,与供应链成本上浮带来的压力脱不开关系。

本轮发新季,不止一家手机厂商提及了SoC、存储器件等核心零部件涨价对产品定价造成的影响。

比如雷军称“小米15确实需要涨价”,原因是今年元器件成本上涨非常多,小米的研发投入也非常大。

联发科阵营情况同样如是,vivo产品副总裁黄韬曾在X200发布会后的专访中对媒体表示,今年SoC等核心元器件成本上涨幅度非常大,且短期内难以缓解,因此vivo需要在成本控制和产品竞争力之间寻求平衡。

无论骁龙8至尊版还是天玑9400,都是由台积电3nm工艺代工制造,后者定价昂贵,让处理器成本也水涨船高。如数码博主“数码闲聊站”透露的:““N3E(台积电第二代3nm)工艺挺贵的,这代旗舰芯的成本暴涨20%+,D9400采购成本约155刀,S8750采购约190刀。这代旗舰SoC的成本已经和一台中端机的价格差不多了。”

而迈进“大模型落地商用元年”的2024,将大模型支持的AI功能“塞进”手机,同样是市场逃不开的命题。

以外媒The Verge援引的数据为例,想要将微软参数量3.8亿的AI模型Phi-3-mini部署到智能手机,需要占用后者1.8GB的运行内存。因此,无论哪家厂商,想要在引入AI功能的同时保证丝滑体验,都需要选用更大的内存配置。

比如最新发布的小米15系列直接全系取消了8GB内存版本,从12GB起跳。另据苹果爆料网站MacRumors报道称,iPhone 16全系配备了8GB的运行内存,而去年的iPhone 15和iPhone 15 Plus机型运行内存只有6GB。

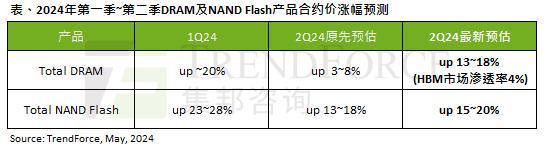

而作为手机RAM核心处理器的NAND Flash等存储芯片,同样在2024年步入上涨周期,也将涨价传导至整机环节。

据TrendForce集邦咨询数据,2024年第二季DRAM合约价涨幅上修至13~18%;NAND Flash 合约价涨幅上修至约15~20%。

红米品牌总经理王腾也曾公开指出这一点,称除了处理器芯片涨价,另一方面是内存经过持续一年的涨价已经达到了高点,所以大内存版本的手机涨幅会更大。

冲刺高端,围剿苹果

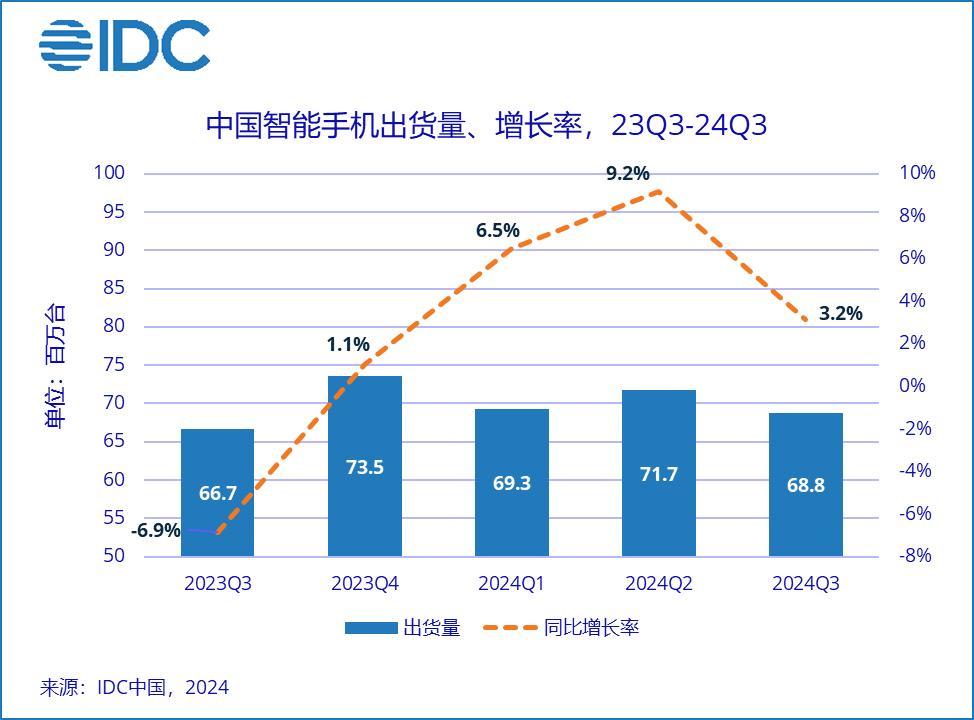

各大安卓厂商积极造势、轮番登台的核心原因,是用户对高端手机的消费需求明显反弹,为市场玩家提供了不容错过的宝贵窗口期。

据IDC报告显示,2024年第三季度,中国智能手机市场出货量约6878万台,同比增长3.2%,连续四个季度保持同比增长。

这种趋势也有望在第四季度持续。IDC中国研究经理郭天翔对此分析称,自去年四季度以来,中国智能手机市场表现稳步回升,过去三年积压的换机需求逐步释放,许多用户已到了不得不换手机的时候,经济环境因素并未明显抑制换机需求。这也为手机厂商们提供了不容错过的增长窗口。

另一方面,IDC数据显示,消费者对高端手机的消费意愿也在稳步上涨,第三季度中国600美元以上高端手机市场份额达到29.3%,相比去年同期增长3.7个百分点。

而传统高端手机市场的两大玩家中,苹果新品上市首销以后,市场需求并无明显改变,iOS市场出货量同比下降0.3%;华为在2023年8月底Mate系列回归之后,占据4000-8000元市场份额第一,但仍面临新品较少、供应量低的困境。

特别是在中国市场,苹果Apple Intelligence短时间内无缘国行版本,而国产厂商在大热的AI功能落地方面更占据先机。

凡此种种,让几乎所有安卓厂商一致对标苹果,试图从5000元以上价位段市场分一杯羹。

对高端定位的强调,也体现在每个玩家对旗舰新品的宣传之上。

如小米15号称可全面支持苹果生态,支持与Macbook、iPad、iPhone互传文件、与Macbook镜像投屏、支持苹果办公套件等,同时在外观上也对齐了苹果的冷雕玻璃背板工艺。

荣耀Magic则着力宣传AI体验,CEO赵明称“智慧化体验上,所有的厂商都没办法和荣耀进行对比和竞争,在这个方面我们甩开了所有的厂家”,并认为现阶段iPhone 16在中国市场几乎没有太多AI体验、难以与荣耀并肩。

OPPO Find X8更是直接挑明了野心,OPPO首席产品官刘作虎直言:“我们就是想转化苹果用户,说得直白一点,让苹果的用户有另外一种选择。”

当久违的换季潮出现,没有人舍得错过这个机会。而在接下来的11月,华为Mate系列新品的亮相,还将为这个群雄环伺的市场带来新的变化。

唯一确定的是,对安卓阵营玩家而言,在智能手机的红海市场背景下如何向高端要增长,将是一场长期的实践。

作者:董温淑,36氪经授权发布。